つみたてNISAってなに?

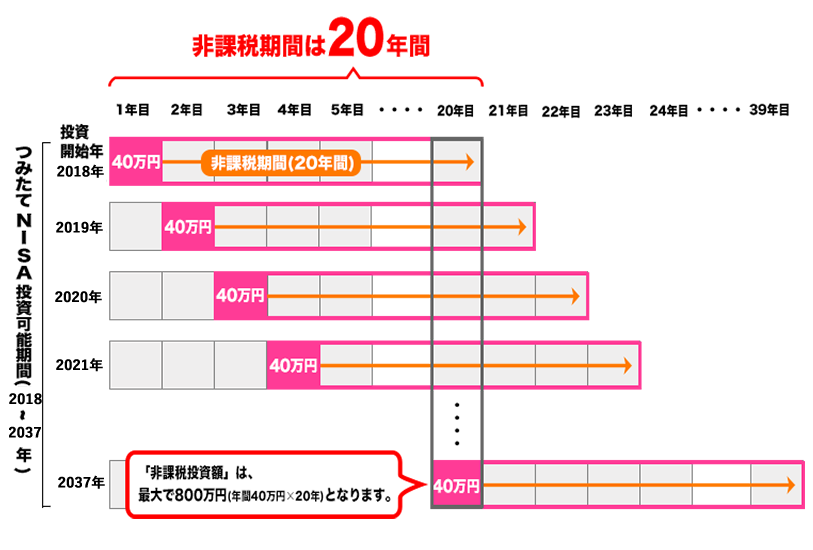

つみたてNISAとは、2018年1月からスタートした特に少額からの長期・積立・分散投資を支援するための非課税制度です。年間40万円までの投資額にかかる運用益が非課税になる制度です。日本では、投資から得られた利益に対して、20.315%の税金(所得税+住民税+復興特別所得税)がかかりますが、これがゼロになります。非課税期間は20年間、金融庁が長期投資に適していると厳選した商品から選んで運用できます。そこには株式市場を活性化させたいという政府の狙いもあります。

貯金が大好きな日本人

日本人は貯金が大好きです。日本人の金融資産の割合で貯金は51%を超えています。「超」が付くこの低金利の時代において、それでも日本人が貯金するのは、私の知らないあの頃の名残が原因と考えます。1980年代末期から1990年代初頭、日本中がバブル経済に湧き、日本銀行の統計によると、当時の定期預金では年利6%。約12年預けておけば、お金が倍になる水準です。この利回りをノーリスクで味わってしまった日本人は貯金をしておけば安心という概念が染みついているのです。その後、バブルは崩壊し利率は下落し続け、1999年にはゼロ金利目前まで落ち込み、2008年のリーマン・ショック以降、預金でお金がほとんど増えない、超低金利時代に突入したのです。年利0.001%、それでも日本人は貯金をしているのです。日本人の金融資産の株式の割合は10%程度ですが、米国では金融資産の35%が株式です。日本人にとっての株は金持ちがやること、詳しい人(一部の人間)がやることで、ギャンブルであり、絶対にうまくいかないというイメージです。しかしこれからの時代、終身雇用はなくなり、給与アップも見込めない、老後2000万円問題などもあり、投資というのは一般の人ほど、必要になってくるし、意識していかなければならないと思います。個人で資産運用して、将来の安定を自分で保てるようになりましょう。その中で『100円』という少額から始められるつみたてNISAは初心者が足を踏み入れやすい投資と言えるでしょう。

つみたてNISAで絶対にやってはいけないこと

つみたてNISAとは、利益が出た際に非課税になるだけで、基本的にはただの投資です。長期で株式投資をしていれば必ずと言っていいほど暴落が起きます。その時に耐えられずやめてしまうことが一番の失敗になります。つみたて投資とは長期間コツコツと投資することでリスクを分散することにあるので、短期でやめてはいけません。それが守れないのであればやらないほうがいいし、資産が半分になっても売らない覚悟がないとそもそもやってはいけません。長期的に運用できれば利益が出ることは歴史が物語っています。

もしも20年後に暴落がきたら…

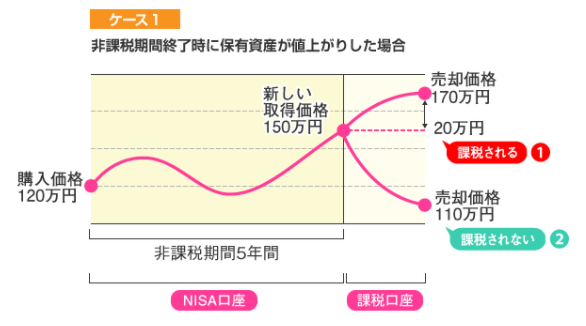

非課税期間は20年間とありましたが、その際に暴落が起きていたら安値で手放したくないですよね?

20年後の話なので、状況は変わるかもしれませんが、シュミレーションはしておくべきです。

つみたてNISAは非課税期間が終了する前に無理して売る必要はない。

20年経過した際に、つみたてNISA口座から特定口座に移動する際の価格が新しい取得価格になるので、値上がりしていた場合はそこから増えた分にのみ課税されるので、上記の図では購入価格から新しい取得価格の差、30万円に課される税金に対してはつみたてNISAのメリットはあります。反対に、値下がりしてしまった場合には、20年後の価格が新しい取得価格になり、その金額から増えた分に課税されるのでつみたてNISAのメリットは受けられず、税金を多く払う必要が出てきてしまします。しかし…

20年後から、非課税期間の終了が順番に始まる。

どういうことかというと、20年後に来る非課税期間の終了はつみたてNISAを始めた1年目の終了を意味するので、20年目の投資に対する非課税期間は始めたときから40年後に終了します。暴落していても各年の非課税期間終了の間に暴落が回復すればOKということです。まとめると、非課税期間の終了は20年後から順番に来るので、その間に暴落が回復するのを待つのがいいと言えます。過去のデータを見る限り、20年間の長期つみたての例えばS&P500などにおいてはリーマン・ショック級の暴落が起きても、プラスを維持していますので、暴落したとしてもプラスを維持する可能性が高い事と、暴落は5年もすれば回復することから長期つみたて投資のメリットはあると私は思います。

つみたてNISAの出口戦略

一度に売却してしまうと非課税期間が残ってしまってもったいないことと、安い価格で手放す恐れがあります。必要な分だけその都度売るスタイルがおすすめと言われています。5%などで定額で現金化していくのも、相場が下落した際には引き出す額も減るのでおすすめということでした。老後資金としてなら非課税期間が終了するタイミングで順次売って現金化するのもOK。iDeCoの場合もそうですが、出口では専門家への相談が必要かと思います。私の計画では、iDeCoは退職金のように一時金で受け取り、積み立てNISAは非課税期間が終わるタイミングで現金化しようと考えていますが、20年後のことなので今ははっきりはわかりませんね。

つみたてNISAはやるべきなのか!?

私的にはつみたてNISAはやるべきだと思いますがライフスタイルに沿った使い方がベストだと考えます。私の場合20年後は60歳になるので、先ほども言いましたが年金の不足分として毎年少しづつ現金化しようと考えています。そしてつみたてNISAにおすすめの銀行口座&証券会社は楽天銀行で金利を100倍にする方法を教えます!!を参考にしてみてください。

最後まで読んでくれてありがとうございました。